償却資産について

償却資産とは?

基本的な償却資産とは、『土地及び家屋以外の事業の用に供することができる資産で、その減価償却額又は減価償却費が、法人税法又は所得税法の規定による所得の計算上、損金又は必要な経費に算入されるもの』をいい、償却資産の所有者は、1月31日までに1月1日(賦課期日)現在における償却資産の所有状況について、必要な事項をその所在地の市町村長に申告する義務があります。 そのため、

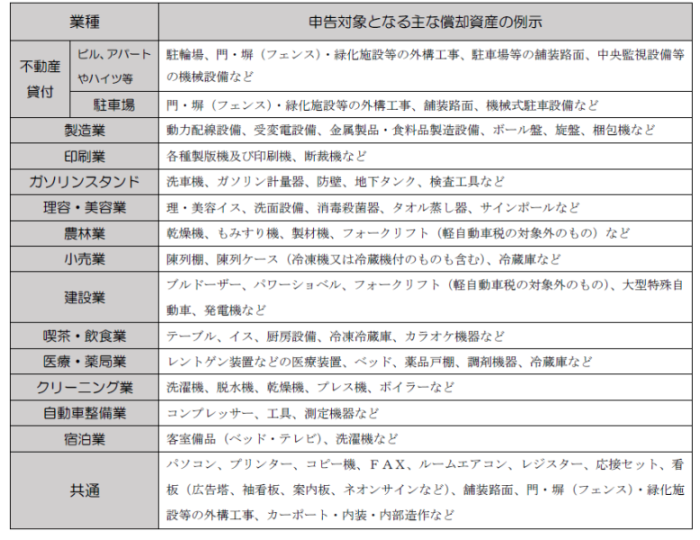

正当な理由がなく申告をせず、過年度分において申告漏れの資産が判明した場合、その過年度分を遡及しての課税となります。 なお、その場合、通常の納期(年4回)とは異なり、納期は1回のみとなりますので、予めご了承ください。業種別の主な償却資産

下の表は、主な業種の申告対象になる資産を例示したものです。

税率と免税点

- 固定資産税(償却資産)の税率は

1.4%

です。税額の計算式は以下のとおりです。

税額(100 円未満切捨て) = 課税標準額(1,000円未満切捨て) × 税率

- 固定資産税(償却資産)の免税点は150 万円です。

課税標準額が150 万円未満の場合は、固定資産税は課税されません。

なお、この場合、納税通知書は交付いたしません。

償却資産の申告

主に申告が必要な方

主に申告が必要な方

毎年1月1日現在において桜井市内に償却資産を所有されている方(法人・個人)。

次のような方も申告が必要となりますので、ご注意ください。

- 償却資産を他に賃貸している方

- 所有権移転外リースの場合は償却資産を所有している貸主の方

- 所有権移転リースの場合は原則として償却資産を使用している借主の方

- 割賦販売の場合等、所有権が売主に留保されている償却資産は原則、買主の方

- 内装・造作及び建築設備等を取り付けた賃借人(テナント)等の方

申告の内容

申告の内容

毎年1月31日までに「償却資産申告書」「種類別明細書」とともに、適正な課税のため、決算書や減価償却費(資産)に関する明細書等が必要となります。

償却資産申告書(入力用) (Excelファイル: 38.2KB)

償却資産申告書(手書き用) (PDFファイル: 153.7KB)

減少資産がある方へ

減少資産がある方は、申告の際に減少資産明細書を添付してください。(種類別明細書に、減少資産を見え消しで明記されている場合は添付不要です。)

添付等がない場合は、お問い合わせさせていただくことがあります。また、追加で資料の提出をお願いする可能性もございます。

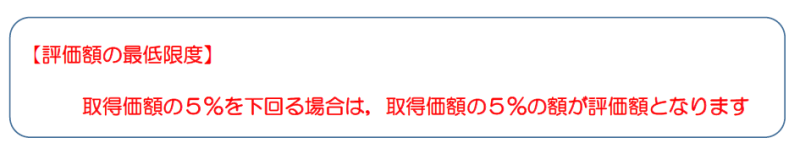

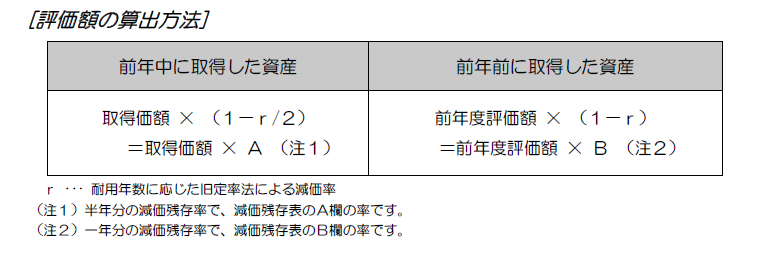

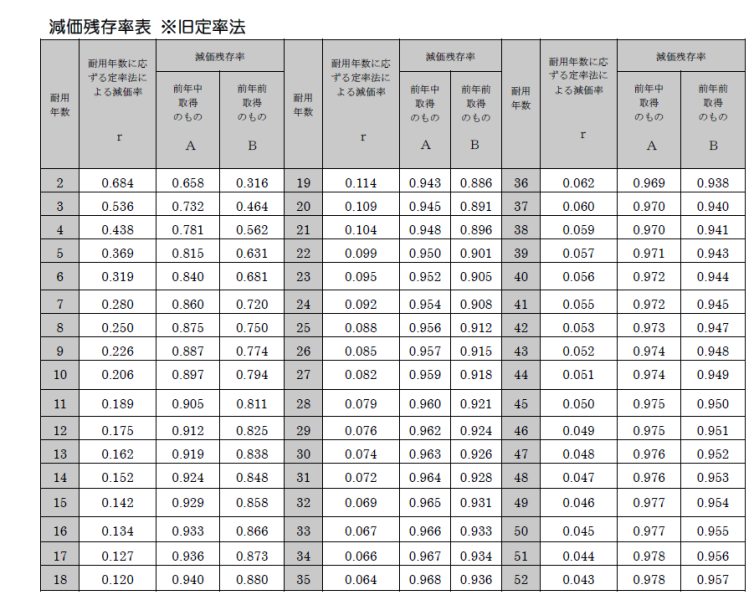

評価額の算出方法

償却資産の評価は償却資産の取得年月、取得価額及び耐用年数に基づき、申告いただいた資産の評価額を一品ごとに算出します。具体的には、1月1日(賦課期日)現在の評価額を旧定率法により算出し、それぞれの全資産の合計額が決定価格となります。また、一品ごとに評価額から特例対象額等を考慮した額が課税標準額となります。

| 1.前年中に取得した資産 取得価額 2,000,000 円 / 取得年月 令和7年4月 / 耐用年数6年 |

| 2,000,000 円 × 0.840 = 1,680,000 円(令和8年度評価額) |

| 2.前年前に取得した資産 取得価額 3,000,000 円 / 取得年月 令和6年5月 / 耐用年数5年 |

| (3,000,000 円 × 0.815)=2,445,000円(令和7年度評価額) 2,445,000(令和7年度評価額) × 0.631 = 1,542,795 円(令和8年度評価額) |

(注意) この例において、減価率の端数処理は、小数点第4位を四捨五入しています。 (端数処理の関係上、実際の評価計算とは異なる場合があります。)

みなし課税の実施について

申告のない個人または法人について、償却資産の増減がなく、前回の申告時と同様の資産を所有しているとみなして課税する方法を実施しています。なお、みなし課税された場合でも、正確な情報を把握するため申告は必要となります。

修正および申告もれ資産があった場合

修正および申告もれ資産があった場合は、現年度だけでなく、地方税法第17条の5の規定により、5年度分まで遡及して税額更正することもあります。また、過年度分について追加課税となった場合の納期は1回となります。

申告をしなかった場合・虚偽の申告をした場合

正当な理由がなく申告をしない場合や、虚偽の申告をした場合は、過料や罰金等を科せられることがあるほか、延滞金を加算して不足額を追加徴収することがありますのでご注意ください。

非課税・課税標準の特例・減免など

(1)非課税となる償却資産

地方税法の規定する一定の要件を備えた償却資産は非課税となり、その場合、一般資産と同じ要領で記載し、摘要欄へ「非課税」と記入し、該当条項も記載してください。なお、非課税資産の初申告分については、それを証明できるもの(設置届け出書等の関係書類の写し)を添付してください。

(2)課税標準の特例適用となる資産

地方税法の規定する一定の要件を備えた償却資産は軽減となり、一般資産と同じ要領で記載し、摘要欄へ「特例」と記入し、該当条項も記載のうえ、特例内容の分かる資料を添付してください。

(3)減免が適用となる資産

地方税法、条例の規定する一定の要件を備えた償却資産は、所有者からの申請があった場合に限り、固定資産税が減免されますので、減免内容の分かる資料を添付してください。

(4)耐用年数の短縮等を適用した償却資産

法人税法又は所得税法の規定による耐用年数の短縮、増加償却を適用した償却資産又耐用年数の確認を受けた償却資産がある場合は、申告書の記入欄(8又は9)の有・無に〇印を記入し、その内容がわかる承認通知書等の資料を添付してください。

更新日:2025年12月05日